はじめに

ポイント1 最大の負担となりがちな大学費用をどこまで準備するか?

子どもの教育費の特徴は、「待った」がきかないこと。そして、希望通りの進路に進めるわけではないこと、より高額化する傾向があることなどです。ただ、逆にいえば、子どもが誕生した時点で教育費の発生する時期が明確になりますので、計画が立てやすい資金の一つといえます。まずは、どのような教育を受けさせたいかイメージし、文部科学省などの統計資料を参考に、進学コースに応じて、「いつ」までに、「いくら」のお金が必要なのかを把握します。

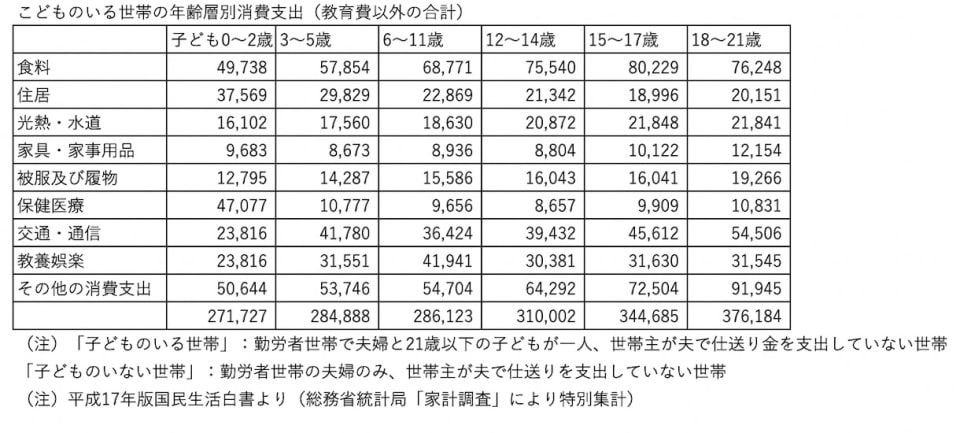

キャッシュフローでは、長女と双子ちゃんを分けて「子ども費」として計上してあります。子どもが生まれると、食費や水道光熱費、医療費、日用雑貨などの費用が増え、年齢によって(0~21歳)、一人当たり約27~38万円アップします(総務省「家計調査」より)。

これに加えて、教育費(学校教育費+学校外活動費)です。キャッシュフローでは、3人のお子さんはすべて高校までは公立。大学は私立(文系)・自宅通学として、かかる費用を計上しました。

公立といえども、長女が中学校に進学するあたりから、3人分で、年間200万円超の費用がかかりはじめ、高校にかけて、右肩上がりに増えていくのがわかります。そして、長女が大学進学して以降、一時的な赤字もしくは貯蓄ができない状況が、双子ちゃんが大学卒業まで続くのです。

この赤字期間は、期間限定ですから、仕方のないこと。それを最低限に抑えるために、高校まで公立前提なら、高校卒業までに、大学進学費用を準備しておきます。貯めておくべき金額の目安については、以下の通りです。

それぞれのご家庭によって、ご夫婦の収入でどれだけまかなえるか考え方が異なります。

1)半分程度をストック(貯蓄)、残りをフロー(収入)でまかなう場合

→大学が自宅通学600~800万円 (自宅外800~1,000万円)

2)全額をストックでまかなう場合

→大学が自宅通学1,200~1,700万円(自宅外1,600~2,000万円)

3)すべてフローでまかなう場合

→貯蓄の必要はなし

なお、中学校や高校から私立の場合は、準備はすべて前倒しで行わなければなりません。それに、さらに大学までの10年間の教育費に耐えられるだけの収入も必要です。

ポイント2 老後資金は、末子の大学卒業から定年退職までが勝負

一般的に、お子さんが3人などの場合、例えば、年長の子が18歳になった時点で、どれだけ準備できたかによって、下2人の子どものためのお金を見直してみるなど、ある時点からは、教育資金だけでなく、自分たちの老後資金も視野に入れ始めていきます。

とくに重要なのは、末子の大学卒業から定年退職までの期間で、これが人生で最後の貯め時です。双子ちゃんが就職した時点で、ご相談者さんは55歳。60歳で定年退職と仮定すると、「教育資金がかからなくなって、楽になったー!」と気を緩めてしまうのは禁物。この5年間でしっかり老後資金を準備していきます。

これまで年間400~500万円の教育費がかかっていた分を、そのまま老後資金として貯めていけば、年間300万円だとしても5年間で1,500万円になります。ただし、基本的に、50代後半は役職等から外れ、徐々に給与はピークアウトしていきます。定年退職後も、ある程度の収入が得られるよう、キャリアの棚卸しや副業・兼業、社外ネットワークなど人的資産形成にも取り組んでみましょう。

また、住宅ローンも35年返済で、60歳以降も返済が続きます。ご相談者さんの退職金はナシということですので、ある程度のメドがつけられるよう、繰り上げ返済も検討してください。さらに、年代的に、病気やケガ、親の介護など、何かとお金がかかるリスクが生じる可能性も高くなってきますので、併せて備えを考えておきましょう。