はじめに

今後の具体的なアクションについて考える

では、今後どのようにするべきか一つずつ考えていきましょう。

まず住宅ローンの借入金利は現在1.2%です。変動か、固定かなどの借入条件にもよりますが、現在は変動であれば0.4~0.5%程度で借り換えられる可能性が高いと思われます。現在の条件で返済し続けた場合、今後の金利負担額は約111万円となりますが、もし0.4%で借り換えができた場合には金利負担額は約36万円となります。実際に借り換えた場合に発生するコスト(手数料・税金)にもよりますが、まずは借り換えるという選択肢もあることをご理解頂ければと思います。

その上で、次に繰り上げ返済するべきかどうか、というポイントです。現在は団体信用生命保険に加入されていると思いますが、繰り上げ返済をしてしまうと、その保険機能がなくなってしまうため、場合によっては追加で民間の死亡保障に加入する必要があるかもしれません。

借入金利と投資利回りを比較する

また、現在投資を行われていますが、その利回りと、住宅ローンの借入金利はどちらが高いでしょうか。投資の利回りは不確実ですので単純な比較はできないのですが、長期的な視点で考えると3~4%程度の利回りは決して非現実的な利回りではないと思います。すでに投資を行われているということであれば、投資の利回りと、住宅ローン金利のどちらが高いか、というのが一つのポイントになります(実際には、住宅ローンの金利のみならず、元本返済もあるのでキャッシュフローとして問題ないかも確認が必要です)。

今すぐに全額繰り上げ返済すると?

最後に、極端な例として、今すぐに全額を繰り上げ返済した場合を確認しておきます。現在お持ちの貯蓄1,300万円を使って全額繰り上げ返済する一方で、投資されているお金は全額売却し、預貯金として手元におくことにします(売却に伴う手数料・税金はゼロと仮定します)。

この場合、今後の収支は次のようになります。

住宅ローンの返済がなくなったので、年間の黒字額は当面300万円超の水準が継続することになります。

そして、今後の収支は、ご相談者様が45歳と51歳の2年を除くとすべて黒字になることが見込まれます。

なお、この試算では団体信用生命保険がなくなることによる、新規の掛け捨て保険の保険料は考慮していません。

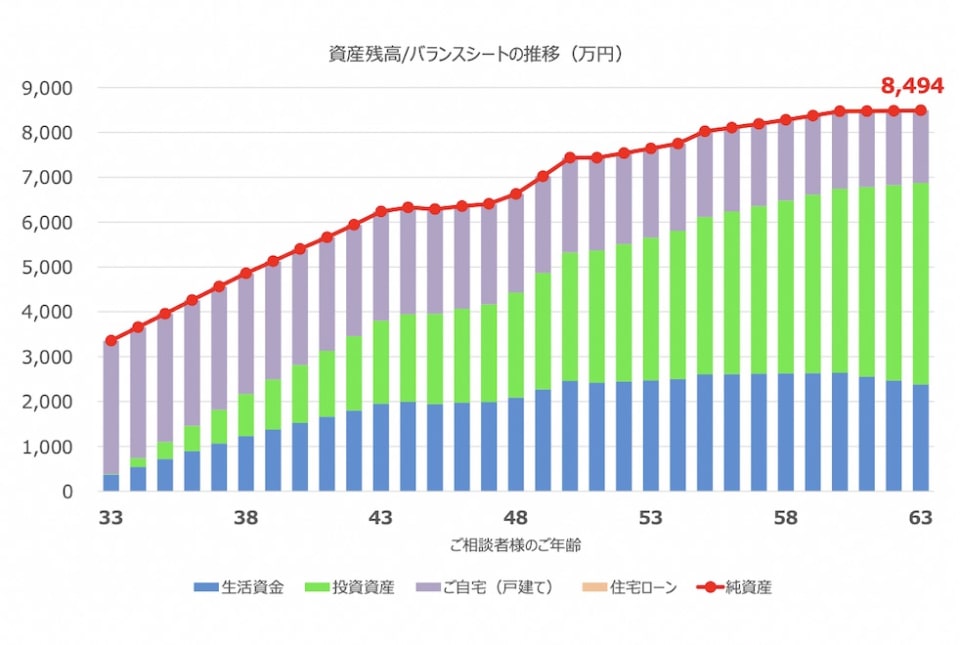

一方、資産の推移はどうなるでしょうか。

年間の黒字額の半分を投資にまわし、積立投資を継続していくと仮定します。利回り3%を仮定すると次のようになります。

上記のシミュレーションでは住宅ローン控除の影響を考慮に入れておりませんが、大勢には影響しないかと思います。